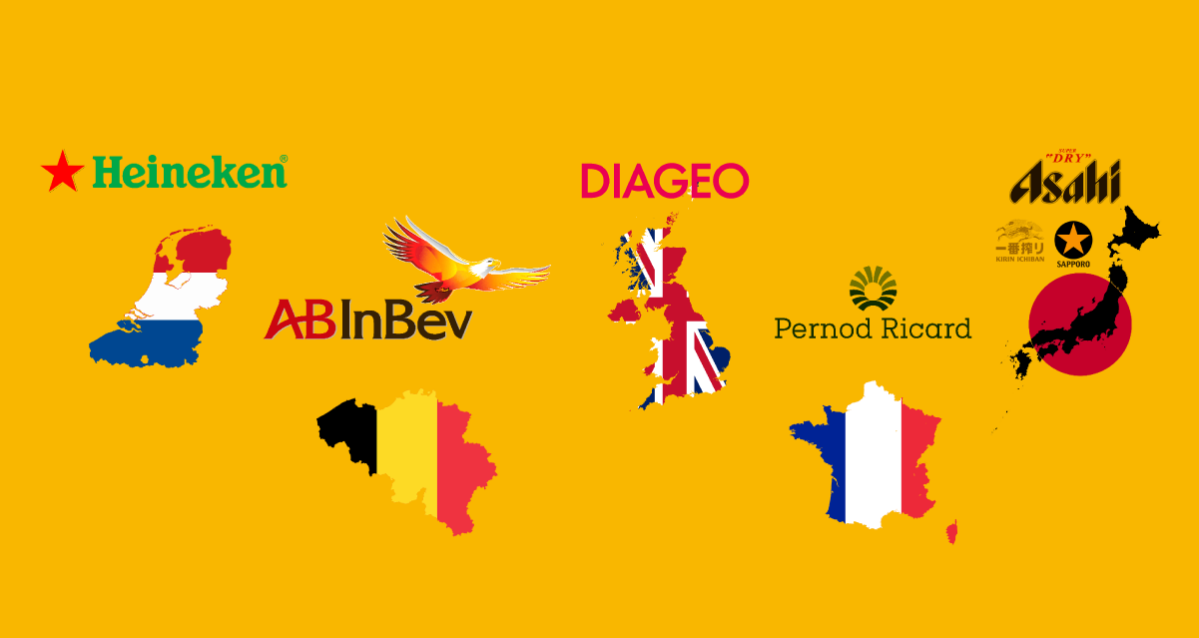

Abinbev (Bélgica), Heineken(Países Bajos), Asahi, Kirin y Suntory (las tres de Japón), Diageo (Reino Unido), Kweichow Moutai (China), Pernod Ricard (Francia), Calsberg (Dinamarca) y Molson Coors (Estados Unidos) son, según un reporte de elordenmundial.com, las diez compañías que más facturan, cerca de €195.000 millones entre abril de 2021 y abril de 2022, y juntas poseen cientos de marcas, tantas que resulta difícil encontrar una bebida alcohólica que escape a su control.

En 2016, la fusión entre Anheuser-Busch InBev y SABMiller, el principal grupo cervecero del mundo y su gran rival, marcó un punto de inflexión en la industria. El trato se cerró en €95.200 millones―, el nuevo grupo surgido pasó a controlar el 30 % del mercado global de cerveza con marcas tan icónicas como Budweiser o Corona. Aquí presentamos a los cinco conglomerados más poderosos de esta industria.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

Lectura a consumir con poca moderación…

Tras absorber a SABMiller en 2016, Anheuser- Busch InBev Bélgica pasó a controlar 30 % del mercado cervecero global; marcó un punto de inflexión en la industria (fue la sexta adquisición empresarial más grande del mundo; el trato se cerró en €95.200 millones).

Posee marcas tan icónicas como Budweiser y Bud Light (las más consumidas en EE.UU.), Modelo o Corona (las favoritas en México), Stella Artois o Leffe (en Bélgica). Tuvo ventas de €54.300M (abril 2021-abril 2022).

Propietaria de otras cervezas también muy conocidas como la propia Heineken (Países Bajos), Cruzcampo (España), Desperados (Francia), Moretti (Italia), Sagres (Portugal) o Murphy’s (Irlanda). Pero Heineken vio cómo las dos empresas con las que se disputaba el trono del sector cervecero unían fuerzas y reducían su peso en el sector. La compañía cervecera holandesa obtuvo un beneficio neto de €3.324 millones en 2021.

Los ingresos de Heineken durante el pasado ejercicio sumaron €26.583 millones, un 11,8% más que en 2020, mientras que el volumen de cerveza comercializado aumentó un 4,3 % en el año, hasta los 231,2 millones de hectolitros; en América las ventas sumaron €7.226 millones, un 14,3 % más; en Europa alcanzaron los €9.494 millones, un 10 % más. Pero la multinacional avisa de que las subidas de precios en respuesta al alza de los costes pueden afectar al consumo.

Asahi resultó por el contrario claramente beneficiada por los movimientos telúricos en el sector. Los reguladores de Estados Unidos y Europa obligaron al nuevo conglomerado a desprenderse de varias marcas por razones antimonopolísticas y la casa japonesa pudo incorporar a su cartera varias cervezas de SABMiller, como Pilsner Urquell (Chequia), Peroni (Italia), Groslch (Países Bajos) o Tyskie (Polonia), a cambio de unos €10.000 millones.

Las nuevas adquisiciones han catapultado a Asahi hasta la tercera posición en la lista de las empresas de bebidas alcohólicas, con una facturación de cerca de €20.400 millones anuales. Otras marcas japonesas, como Kirin o Suntory, también han aumentado sustancialmente su volumen de negocio en los últimos años gracias a la apertura de nuevas rutas comerciales fuera de su país, donde los destilados y las cervezas cuentan con una larga tradición pero con el consumo de alcohol en claro retroceso.

Diageo se especializa en la comercialización de bebidas espirituosas; a nivel mundial tiene 8 marcas consideradas globales, que disponen de un perfil de consumidor sólido generalizado y que representan la base del negocio a nivel mundial: Smirnoff, Johnnie Walker, Captain Morgan, Baileys, J&B, Tequila Don Julio así como la ginebra Tanqueray y cerveza Guinness. Obtuvo unos ingresos de aproximadamente €19.000 millones en el ejercicio 2021. Dentro de esta cifra, más de €5.200 millones se generaron dentro de Norteamérica, afianzándose así como el principal mercado de la multinacional de origen británico.

En lo que respecta a las ventas netas orgánicas crecieron un 20 %, impulsadas por un fuerte crecimiento de dos dígitos en todas las regiones, respaldadas por un marketing efectivo. El crecimiento refleja la recuperación en el sector hostelero, la fidelidad de los consumidores y las ganancias de cuota de mercado por la «premiumización» de su oferta.

La empresa francesa produce bebidas alcohólicas en el segmento similar al de Diageo. Su resultado neto en el primer semestre de su ejercicio fiscal 2021/2022 avanzó un 44 % respecto al mismo periodo del ejercicio anterior, hasta los €1.390 millones. La facturación, a mitad de año, alcanzó los €5.959 millones, un 20 % más, y anotó subidas en todas sus regiones: del 23 % en Europa (1.797 millones), 17 % en América (1.638) y 19 % en Asia y el resto del mundo (2.524).

Los productos más famosos de la compañía son los pastis Pernod y Ricard. Es dueña de la empresa Austin, Nichols (whisky Wild Turkey) y de la división de bebidas alcohólicas de la antigua corporación Seagram, entre muchas otras empresas que controla. En el 2005, la empresa compró a su competidor británico Allied Domecq plc. En 2008 Pernod Ricard anunció la compra del grupo sueco V&S incluida la marca Absolut Vodka. Ballantine’s, Chivas Regal y The Glenlivet Scotch whisky, Jameson Irish Whisky, Amaro Ramazzotti, coñac Martell, ron Havana Club, ginebra Beefeater, licores Kahlua y Malibu, son otras grandes marcas del grupo.

Artículo retomado de la edición de Revista Mercado diciembre 2022

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo