Las ambiciones de República Dominicana en cuanto a su vocación de hub natural para toda una serie de industrias y esquemas productivos halla su extensión lógica en el campo de los servicios financieros. Saber aprovechar las lecciones dejadas por una pandemia que se resiste a abandonarnos ha sido una constante de Gobierno y empresarios que han sabido innovar y siguen viendo dónde más se puede plantar en positivo en el actual contexto.

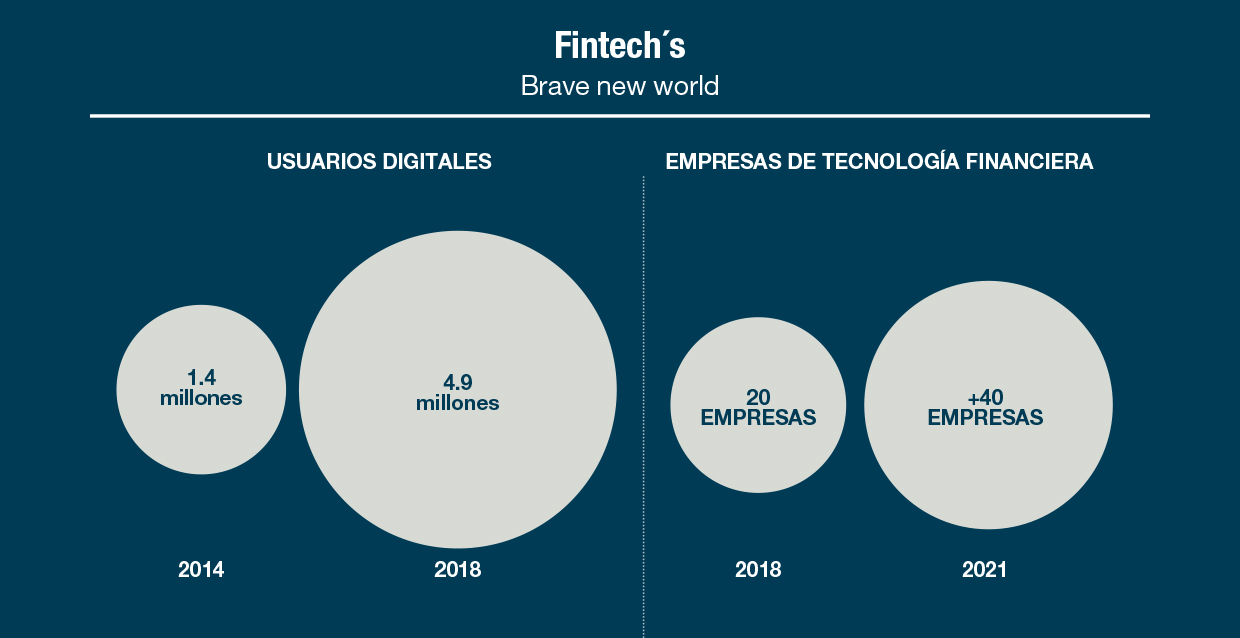

La tecnología ha dado lugar al surgimiento de empresas que ofrecen servicios y productos financieros totalmente digitales e innovadores directamente a los clientes o a través de los bancos, conocidas como empresas de tecnología financiera fintech’s por sus siglas en inglés; las nuevas plataformas y herramientas digitales hasta el punto de que, en el caso de la República Dominicana, de los 1.4 millones de usuarios digitales que se sumaban en 2014, a marzo de 2021 se haya alcanzado una comunidad de 4.9 millones, y de las 20 empresas de tecnología financiera que se contabilizaban en el 2018, ya el país cuenta con más de 40 de estas entidades, proveyendo servicios en diversos segmentos como pagos digitales, gestión de finanzas personales y empresariales, financiamiento alternativo, activos financieros y mercados de capitales, entre otros.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

En este contexto, el BCRD está iniciando gestiones para, en el corto plazo y con el apoyo de organismos internacionales, implementar un Hub de Innovación Financiera que permitirá que las iniciativas privadas en esta materia sean analizadas, probadas y evaluadas en un ambiente controlado, previo a su proceso formal, de aprobación y puesta en operación.

El Gobernador del BC, Valdes Albizu, al respecto, constata que “estos hubs de innovación ya existen en países como el Reino Unido, Israel, Chile y México, por mencionar sólo algunos, y han demostrado ser una plataforma muy útil de intercambio de información y experiencias, que sirve tanto al regulador como a los regulados para impulsar juntos emprendimientos novedosos que redunden en beneficio de la población, y apoyen el acceso equitativo a los servicios financieros”. En ese sentido, el desarrollo tecnológico y los cambios en las necesidades de los usuarios financieros han motivado a la banca a transitar desde espacios físicos a entornos digitales en sus operaciones.

El Banco Central, como parte de su estrategia de inclusión financiera, “impulsó la provisión de servicios financieros en zonas tradicionalmente no atendidas, mediante la figura de los subagentes bancarios, los cuales, a marzo de 2021, alcanzaron un total de 4,996, con montos transados de RD$11,312.1 millones. Al ser la inclusión financiera un objetivo estratégico del BCRD, “la innovación tecnológica ha sido una herramienta indispensable para lograrlo”.

Ello no habría sido posible sin una regulación que procura un equilibrio entre la innovación tecnológica, la provisión de servicios financieros, los nuevos jugadores en el ecosistema, todo ello en un marco de estabilidad y protección al usuario.

El BCRD está atento y agotando una fase previa de análisis sobre las monedas digitales emitidas por bancos centrales (CBCD, por sus siglas en inglés), explorando su naturaleza, el impacto monetario y la funcionalidad de estos esquemas. Reseñó el Sistema de Interconexión de Pagos de Centroamérica y República Dominicana (SIPA), del cual el BCRD es gestor institucional desde el año 2011, asi como el sistema de Pagos al Instante, que ha resultado ser una herramienta clave durante los tiempos de pandemia, a través del cual han sido efectuadas 18.4 millones de transacciones hasta el mes de abril del presente año 2021.

El BCRD está atento y agotando una fase previa de análisis sobre las monedas digitales emitidas por bancos centrales (CBCD, por sus siglas en inglés), explorando su naturaleza, el impacto monetario y la funcionalidad de estos esquemas. Reseñó el Sistema de Interconexión de Pagos de Centroamérica y República Dominicana (SIPA), del cual el BCRD es gestor institucional desde el año 2011, asi como el sistema de Pagos al Instante, que ha resultado ser una herramienta clave durante los tiempos de pandemia, a través del cual han sido efectuadas 18.4 millones de transacciones hasta el mes de abril del presente año 2021.

Con respecto a la ciberseguridad, el ente emisor esta ejecutando las acciones necesarias para fortalecer nuestra postura cibernética y la del sistema como un todo, con la creación de un moderno centro sectorial de respuesta a incidentes de ciberseguridad (CSIRT), que ya está en funcionamiento. Es importante resaltar que se ha contado con el “apoyo del Fondo Monetario Internacional, de la Reserva Federal, del Estado de Israel y del Departamento de Estado de los Estados Unidos, a través del Centro Perry”.

En este sentido, el Banco Mundial define la inclusión financiera como la posibilidad que tanto personas como empresas tengan acceso a productos financieros útiles que satisfagan sus necesidades y les faciliten la vida cotidiana. La digitalización en la banca ha hecho más accesible los productos financieros con procesos rápidos de apertura de cuentas y solicitud de productos que se pueden hacer desde un teléfono móvil.

A su vez, una mayor inclusión financiera representa una importante oportunidad de crecimiento para el sector financiero, ya que el 55% de los adultos en América Latina tienen un teléfono celular y acceso a internet (15% más que el promedio de otras regiones en desarrollo), pero casi la mitad de la población del continente aún no está bancarizada.

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo